法定相続分・遺留分の相違点について

2023/03/15

今回は、相続税の申告をする上でも非常に重要な法定相続人の確定について記載したいと思います。基本的な内容については、ご存じの方が多いかと思います。

法定相続人に関連して、法定相続分と遺留分の違いについても、誤解をされている方もいるかもしれませんので、整理していきたい思います。

法定相続人について

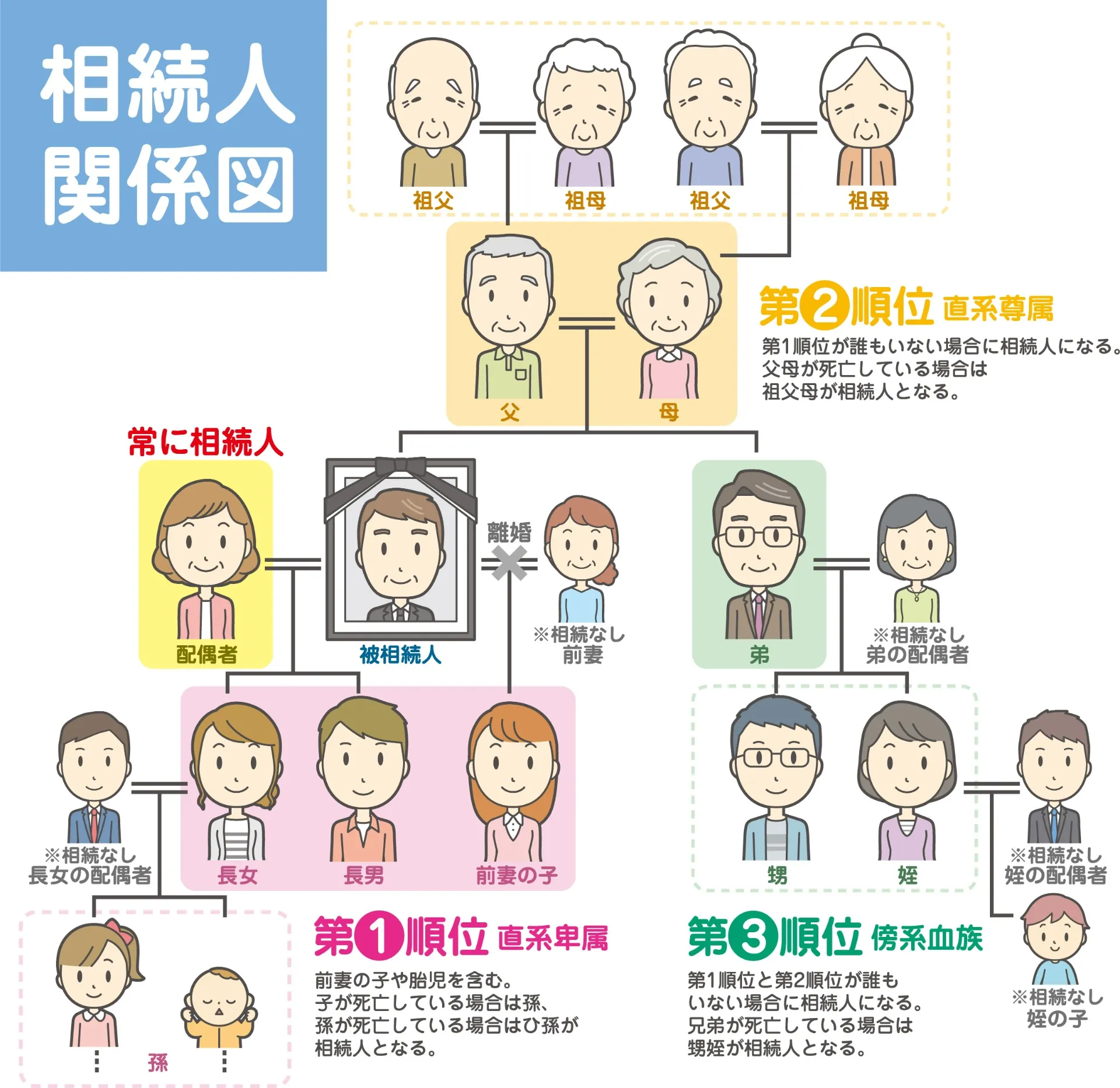

相続人については、民法886条~895条に規定されております。配偶者は常に相続人となり、次の順番で相続人となります。第1順位の人がいなければ第2順位、第2順位の人がいなければ第3順位の人が相続人となります。

・第1順位:子や孫(直系卑属)

親がお亡くなりになる前に既に子が死亡している場合には、死亡したその子供(孫)が相続人となります。これを「代襲相続」といいます。孫が既に死亡している場合にはひ孫が代襲相続人となります。この代襲制度は被相続人の直系卑属(子や孫)の場合には、これが制限なく続いていきます。

・第2順位:親・祖父母(直系尊属)

ケースはほとんどないと思いますが、ご両親が既に死亡されており、祖父母がご存命の場合に祖父母が相続人となります。ご両親も祖父母もいらっしゃる場合には、ご両親のみが相続人となります。

・第3順位:兄弟姉妹・甥姪

ご兄弟の方が既にお亡くなりになっている場合には、死亡した兄弟の子供(甥・姪)が相続人となります。この場合の「代襲相続」は、1回限りですので甥・姪の子供は代襲相続人となれません。

養子縁組が絡むと、「代襲相続」について少し複雑になります。養子縁組をした後に生まれた子供については、被相続人と血縁関係がありますので代襲相続人となりますが、養子縁組をする前に既に生まれていた子供は、被相続人の直系卑属に該当せず代襲相続人となれません。

養子縁組前に出生した子供であっても、婿養子の場合等には妻(配偶者)を通じて孫も直系卑属に該当しますので、代襲相続人となります。

胎児については、既に生まれたものとみなされますので、相続人に該当します。相続税の申告書を提出するまでの間に出生していない場合には、その胎児がいないものとして相続税額を計算します。(相基通11の2-3、相基通15-3)

相続の放棄があれば次の順位の方が法定相続人になります。同順位の方が複数いらっしゃる場合には、その全員が相続放棄をすると次の順位の方が法定相続人になります。

例えば、配偶者と親1人が法定相続人の場合に親が相続放棄をすると、法定相続人は配偶者と兄弟姉妹となります。しかし、相続放棄によって意図的に法定相続人を増やすことを防止する観点から、相続税の計算では相続の放棄があっても相続の放棄がなかったものとして法定相続人の数や法定相続分を考えることになります。

相続分と遺留分

相続分と遺留分はどちらも相続人が取得することができる相続財産の割合を規定しております。

このうち、遺産分割で遺産を承継する場合には「相続分」が該当し、遺言書で承継する場合には「遺留分」が該当します。仮にこの「遺留分」が無かったとすると、血縁関係の無い方に全財産を渡すという遺言書を書いた場合に、配偶者が一切財産を取得出来ないということになりますので、相続人の生活を守るという趣旨もございます。

よく混同されていまっている方も見受けられますが、「遺留分」が適用されるのは遺言書がある場合だけです。相続分・遺留分をまとめると次の表のとおりとなります。

相続人の状況 | 相続分 | 遺留分 |

|---|---|---|

配偶者のみ | 1 | 1/2 |

配偶者と子供 | 配偶者 :1/2 子供 :1/2(複数の場合は頭割) | 配偶者 :1/4 子供 :1/4(複数の場合は頭割) |

配偶者と子供2人 | 配偶者 :1/2 子供 :1/4ずつ | 配偶者 :1/4 子供 :1/8ずつ |

配偶者と父母 | 配偶者 :2/3 父母 :1/3(複数の場合は頭割) | 配偶者 :1/3 父母 :1/6 |

父母のみ | 父母 :1/2ずつ | 父母 :1/6ずつ(合計で1/3まで) |

配偶者と兄弟姉妹 | 配偶者 :3/4 兄弟姉妹:1/4(複数の場合は頭割) | 配偶者 :1/2 兄弟姉妹:なし |

相続分と遺留分については上記の表の通りですが、遺留分は相続分の半分となります。(直系尊属のみが相続人の場合、遺留分は合計で1/3までとなります)。

そのため、財産を渡したくない相続人の方がいらっしゃる場合には、遺言書を書いておく方が望ましいです。しかし、遺言書で遺留分相当の財産を確保することで後々の争いを回避する必要があります。遺留分を侵害している遺言書を作成することは可能ですが、ご相続が発生した際に遺留分権利者が遺留分相当額の財産取得を主張する可能性があります。このような場合には、相続手続が煩雑となり時間と費用が余分にかかることにも繋がりますので、注意が必要です。

まとめ

相続により取得する財産の割合については、必ず法定相続分の割合の通りに分割する必要はありません。遺産分割協議により自由に取得する財産をお決め頂けます。話し合いでまとまらない場合には、基本的には相続分の割合に応じて財産を取得することになります。将来において紛争を避けるためにも遺言書の作成は有効な手法です。ご相続人の方が被相続人の財産を探す手間を省くことにも繋がりますし、ご相続後の名義変更手続きもスムーズに行うことが出来ます。

遺言書を作成するためには、遺留分を考慮した上で作成することが一般的ですので、これから遺言書を作成しようとお考えの方の参考になれば幸いです。

----------------------------------------------------------------------

宮本税理士事務所

〒661-0025

兵庫県尼崎市立花町1-28-4 グレストハイツ102

電話番号 : 06-6421-3361

FAX番号 : 06-6421-3362

尼崎市で相続税申告を任せる

尼崎市で相続対策について相談

尼崎市で遺言書の作成に取り組む

----------------------------------------------------------------------